2024-11-4 09:32:59

评论(10)

2024-11-4 09:32:59

评论(10)

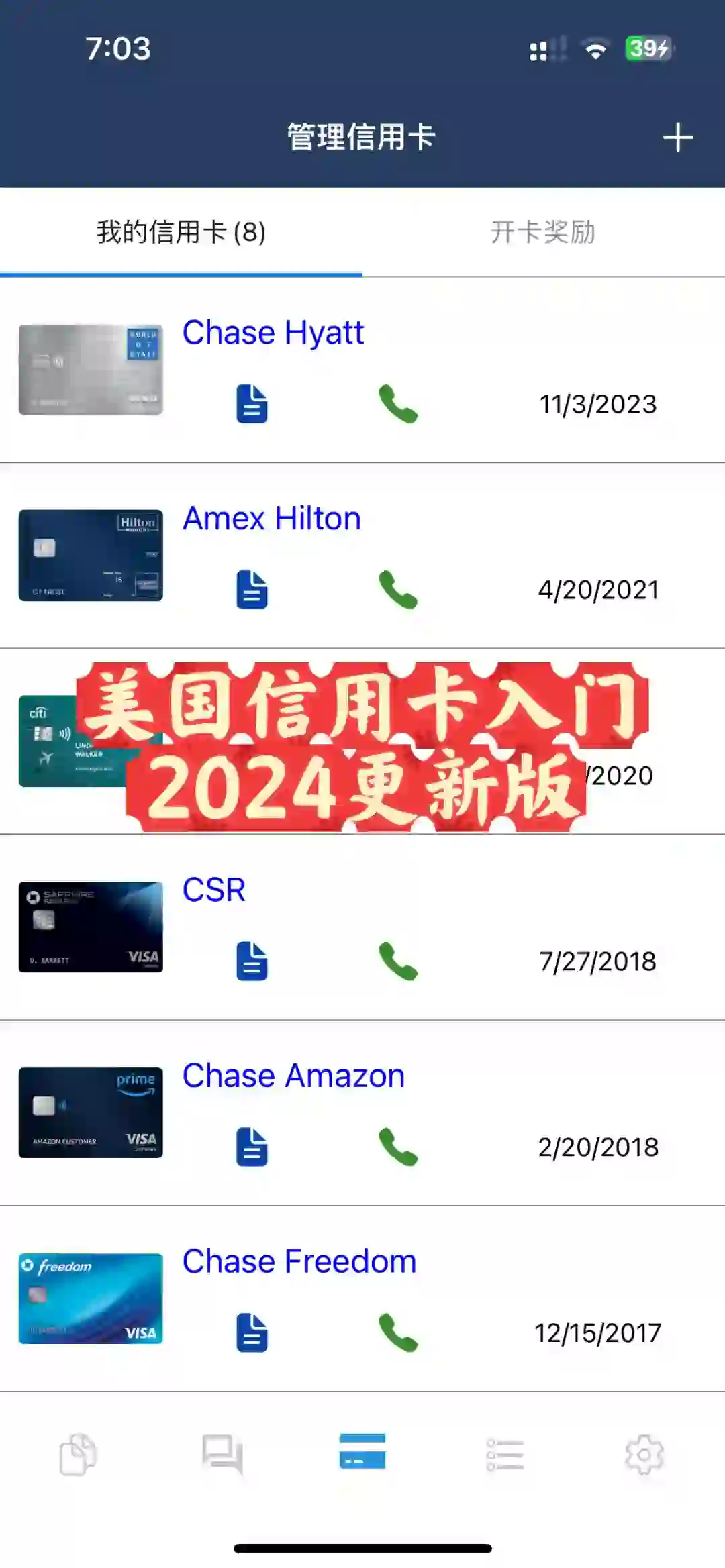

作为一名退役的薅羊毛爱好者,分享一下我从零信用记录开始,一年时间线内的开卡历程。纯分享,不提供任何建议。

1. Discover it(必开):零门槛申请的,用来开启信用记录。无年费,cash back卡,每个季度有特定5%cash back类别,首年双倍cash back。

2. Amex Gold(选开):3-6个月信用记录申请的,用来填补入坑Chase之前的空窗期,积累的是MR点数。年费250,吃饭/超市4x点数,每年120Uber报销,120餐饮报销。由于年费过高,我没有选择长期持有,拿了开卡奖励第2年就关掉了。

3. Chase Freedom Flex(必开):6-9个月信用记录申请的,用来打开Chase的大门,积累的是UR点数。无年费,每个季度有特定5%点数积累的类别。

4. Chase Sapphire Reserved(必开,也可以替换为$95年费的Preferred):一年以上信用记录有Freedom后申请的,积累的是UR点数。年费550,吃饭/旅行3x点数,每年300旅行报销。UR兑换Hyatt非常划算,多刷一些等效年费接近于零。由于Preferred返点改为吃饭3x旅行2x,Reserved年费又涨到550,天平开始向Preferred倾斜了,最近我准备关掉Reserved开Preferred了。

5. Amex Hilton Aspire(必开):一年以上信用记录申请的,积累的是Hilton点数。年费550,可直接获得Hilton的钻石会籍,并可以match其他酒店/租车公司的高级会员。每年一个免费房晚,200航空报销,400resort报销,等效年费为负数,我长期持有。

6. 航空公司联名卡:经常坐飞机可以开一张常用航司的联名卡,否则可以直接刷CSR/Amex Gold。

7. 其他酒店联名卡:除了Hilton,有其他喜欢的酒店品牌,开联名卡有助于拿会籍。本人长期持有Chase Hyatt,目前在观望Chase Marriott Boundless。

最后提醒大家,玩信用卡是为了薅羊毛,不要陷入制造消费的陷阱,开年费卡要算好等效年费是否足够低。

|

|